O cenário dos vinhos importados no primeiro semestre de 2013

por por Adão Morellatto e Christian Burgos

Como de costume, finalizado um período importante, o consultor Adão Morellatto novamente nos brinda com sua agilidade e análise do mercado e da importação de vinhos no Brasil.

Nesta análise semestral, acompanhamos apenas o segmento de vinhos tranquilos, não computando os fortificados, Champagne e espumantes, que usualmente compõem a análise anual.

A divulgação dos dados de fechamento das importações deste semestre certamente era muito aguardada devido à alteração de cenário – vivemos um momento de redefinição da cena econômica e, por que não dizer, de comportamento do consumidor.

O cenário se alterou e vem se alterando em múltiplas frentes, sejam elas tributárias, fiscais, custo de capital e principalmente cambial (9,45% de aumento no semestre analisado).

É importante ressaltar que o Brasil tem um excelente (talvez surpreendente) “track record” no quesito superar tempos de indefinição, mas, com toda experiência, sabemos que o mais difícil é o período em que os índices flutuam demais. E é exatamente o que vivemos.

Para ajudar, o canal do varejo não está aquecido, a Lei Seca com tolerância zero (ou intolerância) e a sensação de insegurança com os arrastões nos restaurantes não contribuem para um cenário mais positivo. Neste ambiente, perde todo o vinho, nacional ou importado.

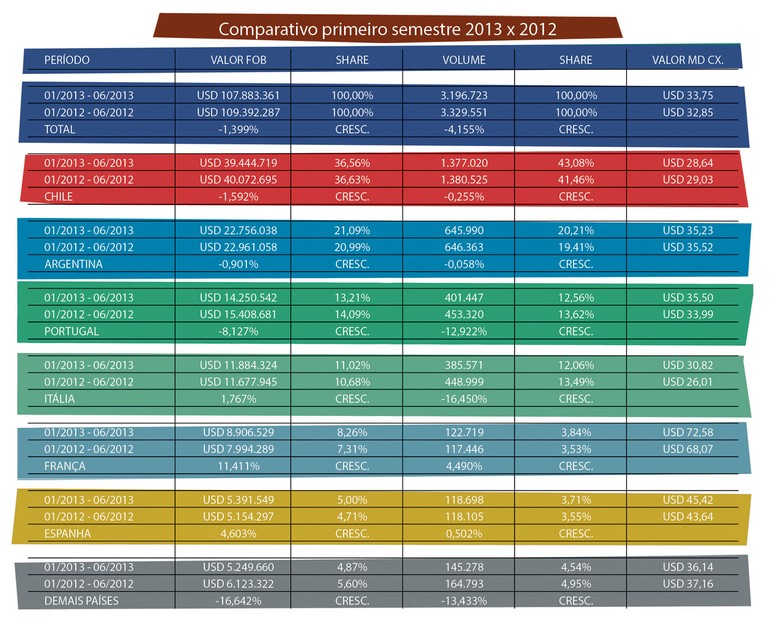

Importante lembrar que nossos números de importação, embora exatos e importantes, não são os números das vendas ao consumidor final. E depois de um ano como 2012, que não correspondeu às expectativas, muitos estão lidando com as compras planejadas em 2011, quando prevíamos um crescimento mais robusto da economia, não lidávamos com a incerteza da finada “salvaguarda” e o câmbio encontrava-se em outro patamar que não pressionava pelo aumento do preço dos vinhos. Nesta situação não choca, e é até um alento, ver que as importações decresceram apenas 1,40% em valor e 4,16% em volume.

Com a ajuda do inverno rigoroso e esforço comercial, é possível encerrarmos 2013 tranquilamente no azul, como acompanharemos prontamente em nossas páginas.

Quanto ao desempenho dos países vemos que:

1º CHILE: Segue forte e firme na dianteira, oferecendo neste momento vinhos mais econômicos que os da Argentina. Em média 23% mais baixos, atraentemente necessário e eficaz nestes tempos de volatilidade cambial. Neste semestre, seu market share é de 36,56% em valor e de 43,08% em volume. Porém apresenta uma ligeira queda de -1,60% em valor e praticamente mantém seu volume em comparação com o primeiro semestre de 2012.

2º ARGENTINA: Como não poderia ser diferente, idêntico ao Chile, que goza de benefícios aduaneiros de isenção de impostos, por acordos bilaterais (MERCOSUL), estabelece-se neste ranking com 21,09% em valor e de 20,21% em volume, também com ligeira oscilação negativa em valor e volume, mas talvez estabilizando em comparação ao mau desempenho de 2011 e 2012.

3º PORTUGAL: Com 13,21% em valor e 12,56% em volume, mostra uma preocupante queda de -8,13% em valor e de -12,92% em volume, com aumento de preço médio em dólar de 4,48%.

4º ITÁLIA: A Itália sempre compete cabeça a cabeça com Portugal. Neste ano, apresentou um leve crescimento de 1,77%, em valor, mas com acentuada queda de -16,45% em volume. Seu aumento médio de preços foi de elevados 18,50% em dólar. Aqui vale uma pequena e esclarecedora pausa, para verificarmos uma tendência de queda na participação de vinhos tipo Lambrusco, menos pela falta de consumidores e mais pelo efeito do câmbio em uma faixa de consumidores altamente sensíveis a preço, além de regras mais severas e punitivas dos Consórcios na origem. Participação de 11,02% em valor e de 12,06% em volume.

5º FRANÇA: O gigante vinícola está abrindo os olhos e investindo em nosso mercado. Contrariando os demais, apresenta um crescimento de 11,41% em valor e de 4,50% em volume. Sua participação é de 8,26% em valor e de 3,85% em volume. Apesar de estar engatinhando para chegar aos 10% de share, o crescimento é consistente mesmo com aumento médio de preços de 6,60% no custo médio. Podemos imaginar perfeitamente consumidores brasileiros dispostos a pagar algo a mais por um produto de maior qualidade.

6º ESPANHA: Cravando 5,00% de share value e de 3,71% de share marketing, colhe os frutos aqui plantados há quase seis anos. Como em anos anteriores, impulsionado por sua vastidão produtiva e variadas denominações que atuam de maneira independente, continua com sua performance de crescimento com 4,60% em valor e uma pequena queda de -0,50% em volume.

7º DEMAIS PAÍSES: Nenhuma consideração mais aprofundada. Na média, apresentaram queda de -16,64% em valor e de -13,43% em volume, contribuem com 4,87% em valor e 4,54% em volume.

+lidas

O melhor vinho da uva Carmenere, símbolo do Chile

O melhor vinho da segunda uva mais plantada na Argentina: Bonarda

Por que os Vinhos da Domaine de La Romanée-Conti são tão cobiçados?

Conheça os melhores vinhos brasileiros

Conheça a Domaine Uma, a vinícola que traz a luz de palco para o vinho